近期,市场一大焦点就是这一轮债市波动了。作为稳健资产,春节过后,债市的走势并不平稳,一些投资者的债券基金也出现亏损,对于稳健类资产,这种行情确实相对少见。

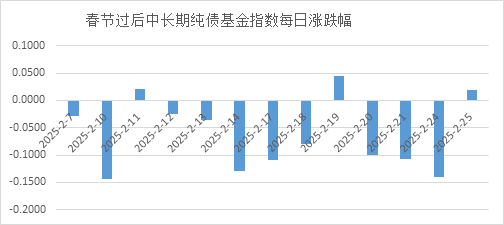

小编整理了春节后中长期纯债基金指数每日涨跌幅情况,确实跌多涨少,那么为何春节过后债市会出现调整,债牛真的结束了吗?大家当前怎么操作会比较好?以下小编会用几张图来具体解释一下。

一、为什么债市年后进入调整期?

春节以后债市持续回调,回顾历史,距离较近的两次债市大幅调整主要发生在 2023年 9 月和 2024 年 8-10 月。我们对其市场背景、各品种调整幅度等进行复盘,找一找规律。

| 时间区间 | 2023 年 9 月 | 2024 年 8-10 月 | 2025年2月7月-?? |

| 调整原因 | (1)三季度末信贷投放加快,银行削减银行间市场资金融出量,资金面收紧;

(2)政府债券发行放量,对资金面造成扰动; |

(1)央行多次向市场提示长债风险,市场对流动性担忧迅速蔓延;

(2)央行宣布降准、降息、调降存量房贷利率等一系列货币政策,市场风险偏好明显提升,股债跷跷板效应显现; |

(1)央行公开市场操作转为净回笼,资金面收紧;

(2)政策预期再起扰动,两会前夕市场对“强刺激”政策(如财政加码、地产放松)预期升温,压制债市情绪; (3)机构行为驱动,非银赎回压力未完全消散,部分机构提前抛售长期限利率债以应对流动性需求。 |

| 市场表现 | 短端利率快速上行,长端利率债及信用债紧随其后 | 出现三轮集中调整,其中低评级、长久期品种收益率调整幅度更大 | 短端利率和信用普遍调整幅度更大,长端的调整主要集中在二永债上

|

这样来看,本轮债市调整主要在于资金面收紧+风险偏好阶段性回升,与2023 年 9 月那波债市调整的背景环境更为接近。春节至今,债市持续处于调整阶段,同样在资金面的影响下

短端利率和信用普遍调整幅度更大,1Y 普信债收益率上行多在 0-15BP 之间,1Y 二永债调整幅度更大,较多上行超过 20BP。相比之下,5Y 及以上普信债收益率上行幅度较小,长端的调整主要集中在二永债上。(数据来源:Wind,国联民生证券研究所)

二、债市调整到位了吗?

债市近两日出现回暖,更多的投资者关心的是,此前的债市调整是否已经结束?小编整理了10年期国债期货价格发现,目前10年期国债期货跌幅在过去5年跌幅榜排在中上段,这也意味着从历史上看,债市调整或将面临尾声,向上调整的空间并不大了。(数据来源:wind)

| 时间区间 | 调整时间(工作日) | 回撤率 |

| 2025年2月7日-2025年2月24日 | 12 | -1.57% |

| 2024年9月23日-2024年10月25日 | 25 | -1.07% |

| 2023年8月25日-2023年10月19日 | 40 | -1.37% |

| 2023年1月5日-2023年1月20日 | 12 | -0.74% |

| 2022年11月10日-2022年11月29日 | 14 | -1.35% |

| 2022年8月19日-2022年9月29日 | 29 | -0.98% |

| 2022年5月30日-2022年7月4日 | 27 | -1.19% |

| 2022年4月8日-2022年4月28日 | 15 | -0.74% |

| 2022年1月24日-2022年3月10日 | 29 | -1.34% |

| 2021年9月2日-2021年10月15日 | 32 | -1.29% |

| 2021年1月26日-2021年2月26日 | 22 | -1.65% |

| 2020年11月5日-2020年12月18日 | 32 | -1.17% |

| 2020年4月30日-2020年5月18日 | 10 | -2% |

三、股债跷跷板是真的吗?

春节过后A股市场在AI热潮下掀起一波大涨,债市在股债跷跷板的作用下陷入低迷,那么那么股市回暖能否成为判断债市牛市结束的信号呢?股债跷跷板效应是真的吗?

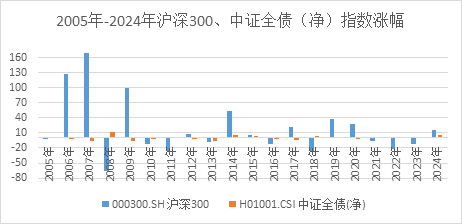

从历史走势来看,股票和债券的走势呈现一定的负相关性,但这种关系并不是绝对的。小编整理了2005年1月7日-2024年12月底,19年间沪深300指数和中证全债指数的走势,历史的数据表明,大部分年限都存在着“股债跷跷板”效应,但也有4年呈现“股债双牛”情形,此外2013年和2016年两年间,沪深300、中证全债指数双双收负,可见二者并不存在必然联系,也不能被视为债市牛熊切换的信号。

数据来源:wind 时间区间:2005年-2024年年底,单位(%)

四、“聪明钱”在买入

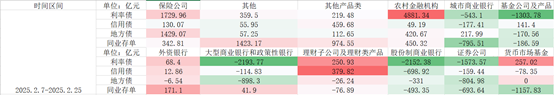

通过分析每一类机构的买入行为,我们也可以大致判断债市的资金面情况。小编发现春节后利率债主要买盘力量来自于农村金融机构(农商行)、保险公司,合计流入超6000亿,信用债方面,理财子公司和理财类产品为主要力量。

数据来源:方正富邦基金固收研究部

五、债市未来如何演绎?

方正富邦固定收益基金投资部行政负责人、基金经理区德成认为,对于调整会持续多久,我认为有三个关键观察点。

目前债市调整已达到较大的幅度,机会窗口临近,一是观察经济政策导向,若两会政策定调低于预期,市场将修正经济的乐观预期,债市上行压力将解除。

二是观察货币政策的方向,年初以来上层提及适时降准降息,若降息+降准组合拳落地,短期银行间资金偏紧局面或反转,债券利率或将跟随银行间资金利率下行。

三是观察开年经济数据验证,3月上旬将陆续公布1-2月经济数据(如PMI、社融、消费),市场届时对弱复苏的判断将会根据经济数据的情况进行修正。当前债市调整更多是预期差修正而非趋势反转,投资者可以在波动中把握机会窗口。短期在两会前,债市或仍有逢低布局机会,中期或可聚焦经济弱复苏与政策宽松的逻辑主线。

六、投资者如何买?

总结来看,当前债市的基本面逻辑并没有改变,更长周期来看,利率下行可能也为一个整体的大趋势。如果大家风险匹配、资金投资期限合适的情况下,在债市每次回撤回调的时候,设置加仓计划、分笔买入,其实是一个值得考虑的策略。

风险提示:投研观点不代表公司立场,不构成投资建议,不代表基金实际持仓或未来投向保证。观点具有时效性。参考延保:债市持续波动,赎回压力如何?国联民生证券 2025年2月25日

(责任编辑:叶景)

皖公网安备 34011102002444号

皖公网安备 34011102002444号