通威在9月底发布公告说,终止160亿定增计划。原因是公司价值存在明显低估。不过,后续公司还将合理利用自有资金、金融机构贷款以及其他融资方式,统筹资金安排,保障上述两个项目的顺利实施。

意思就是说,通威觉得现在的价格去稀释股份,太不值了,不融也罢。

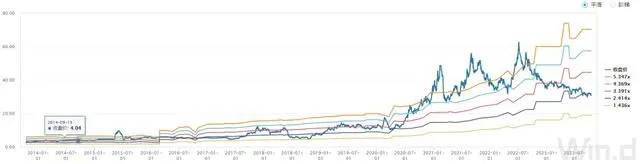

通威目前估值5倍动态市盈率,为历史最低。按去年的分红股息率超过9%。从市净率看为2.33倍,虽然不是历史最低估值,也算较低的位置。

不得不说,确实便宜。但是便宜有便宜的理由,如何看待现在的通威股份?是机会还是陷阱?

一、赔率分析

通威股份的主营业务分为光伏、农两大板块。起家的农牧板块包括饲料、食品加工等业务;后来的光伏板块包括高纯硅、电池、组件、发电等业务。目前,公司已形成高纯晶硅年产能超42万吨,太阳能电池年产能达到90GW,组件年产能55GW。在硅料和电池都是龙头地位。

随着光伏业务的快速增长,通威光伏板块的营收占比接近80%,成为支柱业务。

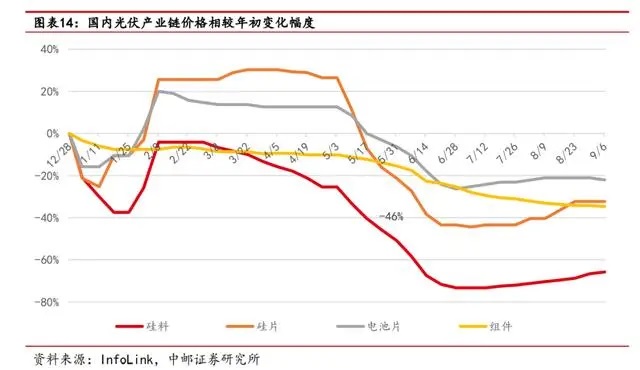

但从2022年下半年开始,光伏的情绪就进入了下行阶段。进入今年,供需逆转的担忧逐步实现。行业经过两年的大幅扩产后的产能释放,行业整体供需关系从紧缺转至宽松。光伏产业链进入价格战,产业链价格大幅下跌,迫使部分落后产能因成本压力停产检修甚至关停,部分在建产能也延期观望。

在《A股都这样了,光伏预期到哪里了?》我们说了,现在光伏组件环节行业利润转负,这代表行业准备进入白热化调整的阶段。在组件开始肉搏后,后续大概率会再传导到上游,直到行业出清或者是下游因为上游成本大降而需求大幅崛起。只线性推算的话,拐点可能在2025年。

虽然拐点未至,但是可以估算一下目前价位的赔率如何。

市场的内卷大多是以时间换空间,可能提前半年一年就开始埋伏,如果未来几年年化收益过得去,就值得尝试。如果等到行业明朗了再入场,市场基本也反应得差不多了。那么是否完全抓住底部就不是那么重要,重要在于企业未来赚多少钱,现在进场划不划算。毕竟真正的底部在哪没人知道。底部之下可能还有底部。

光伏这个行业很难预测,难点在于企业的成本、销量、价格都是难以确定的,一年后都不好确定,更别说3年了。直接参考wind上近期29家卖方预测的综合,2024年盈利如预期下滑,2025年利润与2023年接近,约183.8亿元。

如果为了保守起见,我们可以选择里面偏低的预测,即2025年约有156亿净利润。

2025年行业大概率重新进入上行期,如果按照过去10年的估值中枢给于18倍PE,25年合理市值约2808亿。通威目前约1300亿,有一倍以上的空间,可以说目光放三年是具备投资价值。

但是要知道这仅仅是估算,未来是多变的,还需要越过竞争激烈的2024年。如果行业竞争过于极端或者通威无法在这两年的激烈竞争中保持优势,那么就有可能不及预期。

一方面看管理层水平,一方面看企业的优势。

二、周期高手

通威创始人刘汉元从养鱼创业起家开始,到1997年他执掌的通威集团成为了中国最大的水产饲料生产企业。进军光伏领域后经过十余年的发展,而今又成为全球产能最大的高纯晶硅生产企业、全球出货量最大的电池片生产企业。

饲料登顶,再进入另外一个完全不相关的光伏领域,几乎相当于重新创业。两个领域都做到顶尖,这样的人没有几个。

光伏行业虽然前景广大,但是并不容易生存。光伏是典型周期成长型行业,发展的路上不知道有多少因为行业的波动埋葬的英雄好汉。每次产业的周期波动都要淘汰一批光伏企业。但通威不仅活了下来,还成了龙头。

刘汉元明显是位深谙周期和行业竞争的高手。

如果把握住周期低点,就可以用较小的代价实现较大的扩张。通威多次在行业低谷时精彩的逆周期操作,直接奠定了通威的江湖地位。

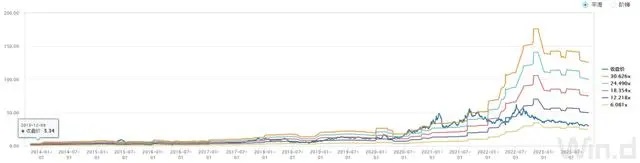

2009年,金融危机爆发后海外光伏需求走低,多晶硅价格开始暴跌,一路跌至约40美元/公斤。刘汉元坦言,当时多晶硅业务是亏损的。但同年7月,通威旗下永祥股份第二期3000吨多晶硅项目启动。

2013年“钱荒”,哀鸿遍野,上证甚至跌破2000点。但在9月,通威集团以8.7亿元收购合肥赛维,进入电池片领域。当时的合肥赛维陷入资金链断裂、债务恶化的困境,原本可以容纳3000人的工厂仅剩87人,处于停止生产的状态。收购完成后,合肥赛维更名合肥通威。经过一年的管理与整合,合肥通威于2014年10 月全面恢复生产,此后开始扩张策略。2015年8月,合肥通威提前4个月完成全年目标,并一跃成为晶硅电池出货量全国第一、全球第三的电池片企业。

还是2013年,通威投资6亿多元用“永祥法”结合冷氢化技术改造,实现废物循环综合利用,生产成本由原来的16万元/吨降至8万元/吨以下,降幅超 50%。当时硅料价格超过12万元/吨,相当于公司可实现 25%左右的毛利率。奠定了后续扩产的动力和面对周期的主动权。

有了成本优势,通威面对产业周期和行业竞争,一有机会就是大幅扩张,进一步拉开优势。

2019年行业低谷期,通威进行一轮硅料产能的扩张,2020年产量直接成为全球第一。

光伏行业几轮周期中,通威始终保持着对成本与技术的追求,上半年硅料生产成本已经降到4万元/吨以内。

目前通威已形成高纯晶硅年产能超42万吨,2023年底光伏电池产能预计达到80GW-100GW,组件产能达到80GW。

市场地位排名上,通威硅料产量连续多年位居全球第一,2022年国内市占率超过30%;电池出货量自2017年以来已连续6年全球第一;组件方面,2022年下半年,通威快速推动组件业务规模化布局,2022年全年、2023年上半年组件出货量进入全球前十。

现在通威对后续的周期是如何预判的呢?

刘汉元今年5月股东大会称:“通威多晶硅为什么在2024年大量投产?第一是时间节奏本身有延续的关系。公司的研究团队分析了市场的上升量,2023年下半年、2024年上半年会是第一轮相对过剩的时点,2024年半年甚至全年的时间,多晶硅会处于供过于求的情况,可能出现相对的价格低点和盈利的低点。而由于行业在发展,量在增加,2024年下半年调试投产,2025年的生产可能会是下一轮盈利周期,两者的结合使通威的产能在2024年扩产。2024年底、2025年初,通威会形成董事会披露的80万吨到100万吨(高纯晶硅),以目前已经确定要建设的时间和产量的情况,2025年上半年形成超过100万吨的年产。”

这产能相比当前约42万吨的产能,要翻一倍多。

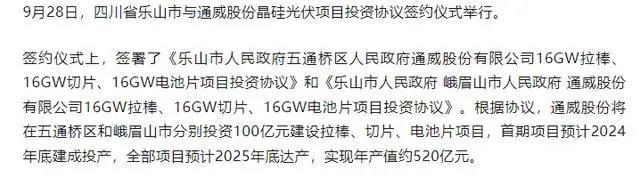

此外,近期通威放弃160亿定增,但大手一挥宣布扩产200亿。并且力争2024年底建成投产,2025年底达产。看起来就是为了赶在下一个盈利周期到来做准备,与股东会判断的时点一致。

过去十年,通威的管理层表现出色。今年刘汉元的女儿接班,但大方向上大概不会自作主张。通威在大局面上优势地位已经较为稳固。

刘汉元在股东大会说:“光伏行业装机量,去年300GW,今年就算400GW-500GW,事实上也只是处于大规模应用的开始时期,未来十年或许更长的时间,也许还有10倍、20倍的空间。”

三、财务健康,游刃有余

通威的根本在于硅料环节。

光伏产业链中进入壁垒最高的应该就是硅料环节,因为它需要巨额的资金投入、长期的建设周期、严格的环保标准。2023年N型替代的背景下,对于硅料的品质要求更为严苛。

在光伏龙头们一体化的背景下,这给通威带来的较为稳固的竞争优势。

下游的扩产周期相对较短,投入较低,相对于从产业链下游向上拓展的其他巨头,通威股份从上游向下拓展,难度要小。并且硅料环节的利润空间相对宽阔,叠加前两年供需错配积累下的充裕现金流,通威拥有更高的容错率。

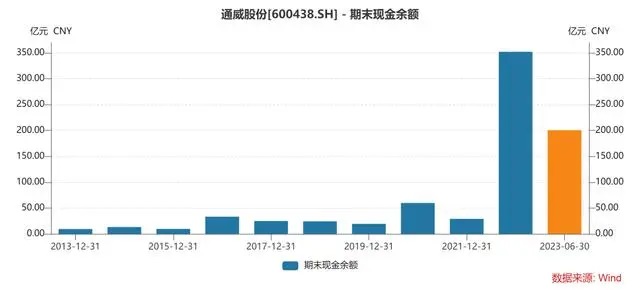

截止半年报,通威还有200亿现金在手。

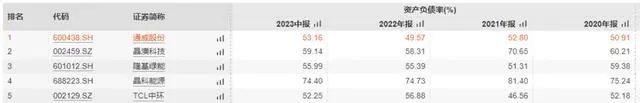

此外,通威的负债水平也是龙头里比较低的。

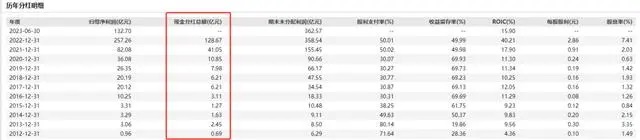

通威过去十年每年持续分红,你就知道它赚的是真金白银。分红金额,基本年年上升,总额光伏行业第一。刘汉元夫妇本身是第一大股东,持有43.85%的股份。分红的需求利益和小股东还是比较一致的。

去年因为硅料价格大涨,吸引了一些新的玩家加入,但是很难动摇龙头的成本优势。他们在硅料最贵的时候进场,投产的时候大概率遇到行业低谷,成本降不下来就很难有市场,如果抗不过去又是一颗颗韭菜。

而通威在领先的成本、规模、和品质的情况下,行业进入亏损,它依旧能保持正向现金流。并在行业低点,其他企业破产清退之时,有好的机会,通威大概率会像过去一样有所动作。

此外,通威技术路线上基本都有覆盖,公司HJT产业化加快同时,TOPCon已完成硼扩SE技术的开发、N型TBC最高研发效率达到26.11%,钙钛矿/硅叠层电池效率达到31.13%。

四、结语

今明两年是光伏产业低谷,激烈的行业竞争让投资人都失去了热情。

光伏行业几乎拥有国内成长行业的所有缺点:技术路线多变;行业壁垒多环节壁垒不高,竞争激烈;海外市场有所针对,建自己的光伏产业链;还需要不断大额投入。

优点就是还在快速增长,空间大。它不是一个一流的生意模式,但就像一个迷人的陷阱一样,一旦没跟紧或者预期乐观,就很容易摔跟头。

这样的行业最好是优选强者或者ETF。也可以在局势足够稳固前不要参与。

如果愿意以时间换空间,学习刘汉元的逆周期操作,那么在今明两年,行业最惨烈的时候或许能等到一个不错的价格,为后续新的周期提前布局。只是需要较长的等待时间。通威现金流保持不错,每年都有分红,在等待期也可以有所收获。

皖公网安备 34011102002444号

皖公网安备 34011102002444号